住宅コンサルタント 野中 清志(のなか きよし)

株式会社 オフィス野中 代表取締役。大手マンションディベロッパーの営業を経て、ワンルームマンションディベロッパーにて執行役員を歴任。2003年に株式会社オフィス野中を設立。 「お客様の立場に立った購入アドバイス」を実践し、不動産の豊富な知識と業界30年の経験を活かしたコンサルティングをおこなう。

現在、都心部では地価が大きく上昇し、地価上昇は周辺部にも波及しています。同時に不動産の資産価値も上昇傾向にあり、新規に発売されるマンション価格も上昇しています。またエリアによっては所有している不動産の資産価値が上昇したケースも多くあります。

しかし資産価値は「上昇し続ける」ということはなく、不動産投資に限らず、あらゆる投資には常に「下落」というリスクも考えに入れる必要があります。大切な事はそのリスクにどのように対応するかという事です。

「資産価値が下落」局面となった場合、短絡的に考えると「資産価値の下落=損」という考え方に陥りやすいですが、実はそうではないケースもあります。

例えばAさんは株式投資をしました。

2,000万円投資して5年後に1,500万円で売却しました。この時点で500万円の損が出ています。その間に多少の配当利回りがあったとしても、損失が確定しています。

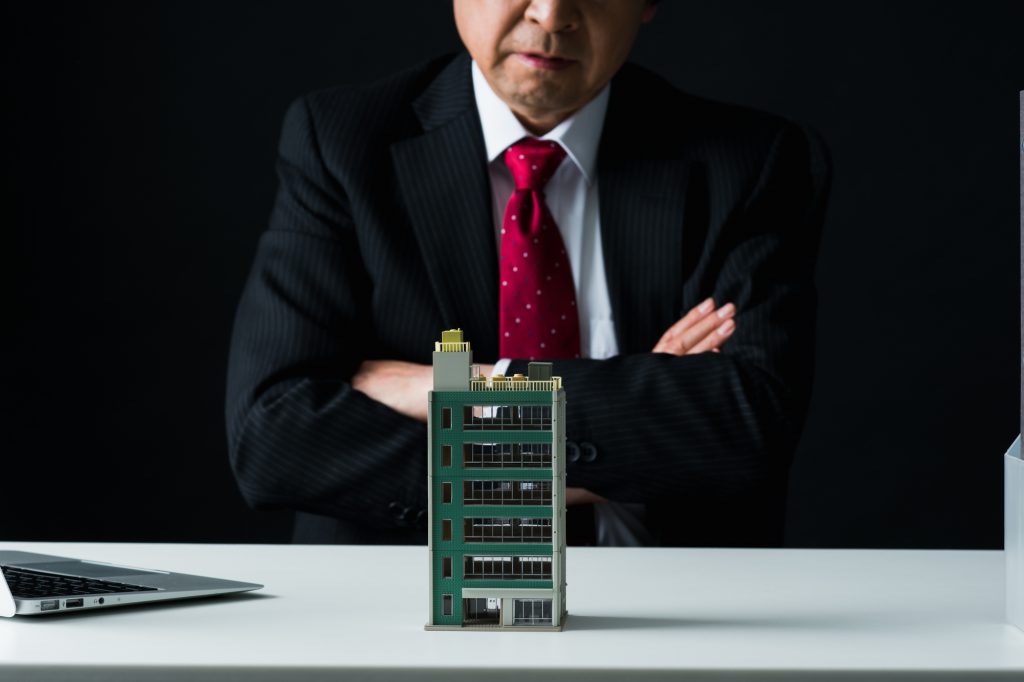

一方、Bさんは投資利回り5%のマンションを全額自己資金で買い5年後に1,500万円で売却しました。ここでも500万円の売却損が発生していますが、Bさんは2,000万円×5%で年間に100万円の賃貸収入を得ていますので、5年間で500万円のリターンを得ていることになります。ですので500万円の売却損と500万円の賃貸収入が相殺され、実質的にはプラスマイナスゼロとなります。

これがまさしく「損益分岐点」となるわけです。

(もちろんこの間に発生する「損益通算による所得税の還付、住民税の減税」、さらに「マンション購入に関わる取得費・固定資産税・都市計画税・管理費・修繕積立金等の支出等」も考慮に入れて考える必要がありますが、ここでは大局的な観点から説明させて頂きました。)

不動産投資の場合、同じ損益分岐点といっても、現金で購入した場合と、ローンを使った場合とでは、考え方が変わってきます。

実際にローンを使った場合のシミュレーションを二つのケースで考えてみたいと思います。

<設定条件>

マンション価格3,000万円

借入金額3,000万円

金利1.7% 35年返済

毎月返済額9万4,823円→約9万5000円とします。

表面利回り4% 家賃収入120万円/年、10万円/月

購入時の諸費用100万円

年間の経費20万円(管理費・修繕積立金・税金等)

<家賃の変動、空室、その他の出費はないものと仮定します>

ケースA

10年後に売却、価格が10%下落した場合

●10年間の収入

マンションの売却額を含めた10年間の収入を見てみます。

マンション価格が3,000万円で表面利回り4%ですと、年間の家賃収入は120万円となりますので10年で1,200万円です。

マンション売却額は<3,000万円-(3,000万円×10%)=2,700万円>となります。

つまり10年間の収入1,200万円+マンション売却額2,700万円で、合計額3,900万円が総収入となります。

●10年間の支出

次に10年間の支出を見て見ましょう。

まず購入時に諸費用が100万円かかっています。住宅ローン返済額は毎月9万5,000円なので10年間で1,140万円です。年間の経費20万円なので10年で200万円となり、住宅ローンと経費を合わせて1,440万円が10年間の支出です。

一方、ローンで購入しているのでローンの残債があります。10年後にローンの残債は約2,317万円残っていますので、これはマンション売却時に完済する必要があります。

10年間の支出(ローン返済額+経費)1,440万円+ローン残債2,317万円で3,757万円が10年間の総支出となります

●10年間の収支

10年で売却すると、総収入3,900万円-総支出3,757万円で143万円の黒字となります。つまり10年後に価格が10%下がっても損はしない事になります。

10年後に2,700万円(△10%)で売却しても143万円の黒字という事は、2,557万円(△14.7%)で売却しても損はしないという事です。これが10年後の損益分岐点となります。

では次に20年後に20%価格が下がって売却した場合を見て見ましょう。

ケースB

20年後に売却、価格が20%下落した場合

●20年間の収入

年間の家賃収入が120万円なので20年で2,400万円となります。

これにマンションの売却益が<3,000万円-(3,000万円×0.2)>=2,400万円となり、合計で4,800万円となります。

●20年間の支出

購入時の諸費用が100万円です。ローン返済額は毎月9万5,000円×20年で2,280万円。年間の経費20万円×20年で400万円となり、合計で2,780万円となります。

ローンの残債は約1,506万円なので、20年間の支出は合計で4,286万円となります。

●20年間の収支は

4,800万円-4,286万円で514万円の黒字となります。

マンション価格が20年後に20%下がって2,400万円となっても514万円の黒字という事は、1,886万円(△37%)まで下がっても損はしないという事になります。つまり20年後に1,114万円下がっても損はしないという事です。

こうして分かる事は「所有期間が長いほど有利」である事と

「価格の下落=損」ではない」というケースもある事

このように、所有期間(マンション経営の期間)が長いほど「マンション価格が下落しても損をしづらい」事がわかります。これは所有期間中に家賃収入が蓄積されていくと同時に、ローン返済額に占める利息の割合が減って元金の返済率が高くなるからです。

所有期間が短いと、ローンの元金返済が進んでいない上に家賃収入も少ないので、売却時の収支も厳しくなりがちです。これが長期間の保有となると、ローンの元金部分の返済が進んでいる上に家賃収入も長期間入ってきているので、収支も良くなります。ローン返済終了後は、さらに加速度的に収支が改善します。

長期間保有でき、将来性のあるマンションを選ぶことがマンション経営のポイント

マンション経営は長い期間続けることが成功の秘訣といえます。これには長い間住宅としてのニーズがある立地を選ぶ必要があります。

何十年か後にマンションを持っていても周りは人口が流出して駅前はシャッター通りになってしまったら、空室リスクが高くなるばかりでなく、家賃も下げざるを得なくなります。人口の動向や新線・再開発などの動向をチェックし、将来性のある立地を選択する事が重要となってきます。

今回のコラムでは資産価値が減少した場合を考えましたが、エリアや物件によっては、逆に資産価値や賃料が上昇するケースも多々あります。

このシミュレーションでは空室はないと仮定してありますが、実際には空室が出た場合の備えも必要となります。また専有部分の設備の維持管理や大規模修繕工事、入居者募集に関する費用などがかかる場合や修繕積立金の値上げの可能性もあります。

ローンと家賃のバランスも考えると共に、突発的な支出にも備えて、無理なく長期的にマンション経営を続けられる資金計画や資金の余裕も重要となってきます。

長期の視点からマンション経営をすることで、将来への備えは確かなものに

このようにマンション経営は損益分岐点という視点から見ても、いかに長く所有することが大切であるという事が理解できます(もちろん短期で売却してキャピタルゲインを得るという考え方もありますが、将来のための資産運用という視点からは外れていると考えられます)

では長く持つためにはどういう条件が必要でしょうか。

筆者が考える条件とは

①長く付き合える会社から買う

これは事業規模の大小ではなく、顧客と真摯に向き合って顧客の大切な資産であるマンションの維持管理費・大規模修繕工事など資産価値の保全及び賃貸管理に関して優れたノウハウを持つ企業から購入する事です。

②長期にわたって耐震性・耐火性を有する構造的にも優れたマンションを買う事

③将来性のある立地のマンションを買う

長期に渡って安定した賃料収入を得るためには都市再生緊急整備地域・国際戦略特区などの投資計画のある山手線の主要ターミナル駅や川崎・横浜などの今後ますます発展が見込まれるエリアにアクセスしやすい立地に選ぶことが大切です。

このようにマンション経営は価格が下がっても損が発生しづらいことは事実ですが、何よりも資産価値が落ちないことがやはり大切です。

購入する会社や建物の質、立地などをよく見極めて、将来のためのマンション経営を是非成功させて下さい。

最新のコラム

不動産エコノミスト

吉崎 誠二(よしざき せいじ)

ファイナンシャルプランナー

大竹 のり子(おおたけ のりこ)

国際認定テクニカルアナリスト

横山 利香(よこやま りか)

-

<第1回>ウッドショックで上昇基調を示した不動産市況と株式市場

<第1回>ウッドショックで上昇基調を示した不動産市況と株式市場

-

<第2回>コロナショックでも堅調な状況が続く不動産市況とREIT市場

<第2回>コロナショックでも堅調な状況が続く不動産市況とREIT市場

-

<第3回>感染症の流行を機にDX化が進む不動産業界と、後押しするデジタル改革関連法

<第3回>感染症の流行を機にDX化が進む不動産業界と、後押しするデジタル改革関連法

-

<第4回>民法改正を機に活用が進む不動産賃貸業における保証業務とは

<第4回>民法改正を機に活用が進む不動産賃貸業における保証業務とは

-

<第5回>オリンピックに向けて上昇が続いた不動産価格の今後の行方

<第5回>オリンピックに向けて上昇が続いた不動産価格の今後の行方

-

<第6回>感染症の影響を受けて、住宅設備機器が品薄状態に!

<第6回>感染症の影響を受けて、住宅設備機器が品薄状態に!

-

<第7回>不動産業界で進むDX化を取り入れて、入居者に選ばれる物件になろう!

<第7回>不動産業界で進むDX化を取り入れて、入居者に選ばれる物件になろう!

-

<第8回>世界的なインフレの到来に不動産で備えるということ

<第8回>世界的なインフレの到来に不動産で備えるということ

-

<第9回>米国のインフレがJ-REIT市場に与える影響

<第9回>米国のインフレがJ-REIT市場に与える影響

-

<第10回>不動産価格上昇で考える有望な不動産投資エリアと世代とは

<第10回>不動産価格上昇で考える有望な不動産投資エリアと世代とは

-

<第11回>金利上昇時の不動産投資をどう考えるか

<第11回>金利上昇時の不動産投資をどう考えるか

-

<第12回>不動産価格上昇時でも成功する不動産投資

<第12回>不動産価格上昇時でも成功する不動産投資

不動産エコノミスト

吉崎 誠二(よしざき せいじ)

-

<第1回>新型コロナウイルスが不動産市場に与える影響は?~データで読み解く不動産市況①~

<第1回>新型コロナウイルスが不動産市場に与える影響は?~データで読み解く不動産市況①~

-

<第2回>ワンルームマンション投資意欲が伸び続ける理由~データで読み解く不動産市況②~

<第2回>ワンルームマンション投資意欲が伸び続ける理由~データで読み解く不動産市況②~

-

<第3回>コロナショックで見えた、ワンルームマンション投資の安定感

<第3回>コロナショックで見えた、ワンルームマンション投資の安定感

-

<第4回>首都圏投資マンション価格上昇はいつまで続くのか?

<第4回>首都圏投資マンション価格上昇はいつまで続くのか?

-

<第5回>賢く不動産投資ローンを借りる2大ポイント~不動産投資積極派が増えている~

<第5回>賢く不動産投資ローンを借りる2大ポイント~不動産投資積極派が増えている~

-

<第6回>新型コロナウイルスの影響はどれくらいあったのか? 最新基準地価 東京23区の状況

<第6回>新型コロナウイルスの影響はどれくらいあったのか? 最新基準地価 東京23区の状況

-

<第7回>データで見る「Withコロナ期」の不動産市況

<第7回>データで見る「Withコロナ期」の不動産市況

-

<第8回>2021年マンション投資を中心とした不動産市況予測

<第8回>2021年マンション投資を中心とした不動産市況予測

-

<第9回>東京の賃貸住宅需要を支える興味深いデータ

<第9回>東京の賃貸住宅需要を支える興味深いデータ

-

<第10回>不動産市況・マンション市況の好調がうかがえる3つの数字

<第10回>不動産市況・マンション市況の好調がうかがえる3つの数字

-

<第11回>最新! 2021年公示地価を読み解く。21年後半はどうなる?

<第11回>最新! 2021年公示地価を読み解く。21年後半はどうなる?

-

<第12回>コロナショックでも価格上昇が止まらない投資用マンション市場。不動産価格指数で解説

<第12回>コロナショックでも価格上昇が止まらない投資用マンション市場。不動産価格指数で解説

-

<第13回>データで解説!2000年から現在の新築投資用マンション市況の変遷と今後の見通し

<第13回>データで解説!2000年から現在の新築投資用マンション市況の変遷と今後の見通し

-

<第14回>データで解説!ワンルーム&ファミリー物件の最新キャップレート分析

<第14回>データで解説!ワンルーム&ファミリー物件の最新キャップレート分析

-

<第15回>区分マンション投資で、これだけは知っておきたい融資の事

<第15回>区分マンション投資で、これだけは知っておきたい融資の事

-

<第16回>データで解説! 首都圏の新築投資用マンションの販売価格は今後どうなる?

<第16回>データで解説! 首都圏の新築投資用マンションの販売価格は今後どうなる?

-

<第17回>データで解説! 最新(23年分)の都道府県地価調査結果の分析

<第17回>データで解説! 最新(23年分)の都道府県地価調査結果の分析

-

<第18回>データでみる!増える外国人居住者、賃貸住宅需要の下支えの構図

<第18回>データでみる!増える外国人居住者、賃貸住宅需要の下支えの構図

-

<第19回>データで解説! 「いまが買い時?」投資用マンション価格は今後も上昇の可能性あり?

<第19回>データで解説! 「いまが買い時?」投資用マンション価格は今後も上昇の可能性あり?

-

<第20回>2024年の賃貸住宅投資市況の見通し—たとえ金利が上がっても影響は限定的?

<第20回>2024年の賃貸住宅投資市況の見通し—たとえ金利が上がっても影響は限定的?

-

<第21回>2040年までの将来人口見通し発表! 賃貸住宅投資は首都圏物件の一択?

<第21回>2040年までの将来人口見通し発表! 賃貸住宅投資は首都圏物件の一択?

-

<第22回>賃料上昇が投資マンション価格上昇分を吸収する?

<第22回>賃料上昇が投資マンション価格上昇分を吸収する?

-

<第23回>マイナス金利解除でマンション投資市況に変化はあるのか?

<第23回>マイナス金利解除でマンション投資市況に変化はあるのか?

-

<第24回>「将来世帯推計」で見る、今後の賃貸住宅需要の変化

<第24回>「将来世帯推計」で見る、今後の賃貸住宅需要の変化

相続実務士

曽根恵子(そねけいこ)

-

<第1回>お手本にしたい!樹木希林さんの家族を幸せにする不動産、遺言書の相続術!

<第1回>お手本にしたい!樹木希林さんの家族を幸せにする不動産、遺言書の相続術!

-

<第2回>3億円の財産が国のものに!おひとりさま、1人っ子は生きているうちに使おう!

<第2回>3億円の財産が国のものに!おひとりさま、1人っ子は生きているうちに使おう!

-

<第3回>40代の夫が急死。保険金でマンションを購入、家賃収入で不安のない生活ができる!

<第3回>40代の夫が急死。保険金でマンションを購入、家賃収入で不安のない生活ができる!

-

<第4回>相続した空き家の実家を売却して賃貸マンションを2戸購入。資産の組み替え成功例!

<第4回>相続した空き家の実家を売却して賃貸マンションを2戸購入。資産の組み替え成功例!

-

<第5回>現金を不動産に、経営は同族会社に。評価を下げて、財産を減らす相続対策成功例!

<第5回>現金を不動産に、経営は同族会社に。評価を下げて、財産を減らす相続対策成功例!

-

<第6回>相続プランを作り、家族で相続対策に取り組もう!サポートは不動産実務家!

<第6回>相続プランを作り、家族で相続対策に取り組もう!サポートは不動産実務家!

-

<第7回>空き家状態の相続した実家を売却。その資金で区分マンション2戸購入し相続税を節税!

<第7回>空き家状態の相続した実家を売却。その資金で区分マンション2戸購入し相続税を節税!

-

<第8回>数よりも質。収益があがる不動産が財産となる

<第8回>数よりも質。収益があがる不動産が財産となる

-

<第9回>銀行預金だけでは危険!?相続時における節税対策とは

<第9回>銀行預金だけでは危険!?相続時における節税対策とは

-

<第10回>親任せにしたら財産は減るだけ!子供世代が対策しよう!

<第10回>親任せにしたら財産は減るだけ!子供世代が対策しよう!

-

<第11回>不動産を購入して、贈与すれば節税が加速する!

<第11回>不動産を購入して、贈与すれば節税が加速する!

-

<第12回>老人ホームに入るお金は残す必要がない!むしろ対策に使おう

<第12回>老人ホームに入るお金は残す必要がない!むしろ対策に使おう

ファイナンシャルプランナー

山口京子(やまぐちきょうこ)

住宅コンサルタント

野中清志(のなかきよし)