ファイナンシャルプランナー 大竹 のり子(おおたけ のりこ)

編集者を経て2005年4月に女性のためのお金の総合クリニック「エフピーウーマン」を設立。 現在、雑誌、講演テレビ・ラジオ出演などのほか、女性FPによる個人マネー相談や人生の“やりたい”を“できる”に変えるための「お金の教養スクール」を運営中。『なぜかお金に困らない女性の習慣』(大和書房)『老後に破産しないお金の話』(成美堂出版)など著書は70冊以上に及ぶ。https://www.fpwoman.co.jp

【第2回】「じぶん年金」づくりと不動産投資

2019年に金融庁のワーキング・グループの報告書に端を発した「老後2,000万円問題」が社会的なニュースになったことに象徴されるように、公的年金だけで老後の生活費を賄うことが難しいというのはいまや世間共通の認識です。そこで注目されているのが、公的年金とは別に自分で上乗せ分を準備する「じぶん年金」です。そこで今回は「じぶん年金」づくりにおいて不動産投資がどのように活用できるのかを考えていきたいと思います。

■「じぶん年金」づくりの選択肢

「じぶん年金」をつくらなければ、と思ったとき、皆さんはどのような方法を思い浮かべるでしょうか。定期預金や財形年金貯蓄で積立をする、つみたてNISAやiDeCoを活用して投資信託の積立をする、個人年金保険など貯蓄型の保険に加入するなどその選択肢は多岐に渡ります。

活用する金融商品こそ違えど、これらの選択肢にはある共通項があります。それは、「老後に向けて毎月コツコツとお金を積み立て、お金が必要な時期になったらそれを取り崩していく」ということ。積み立てた元手の増え方や非課税措置、保障の有無などには違いがあるものの、この「積み立てて、取り崩す」という点は同じなのです。

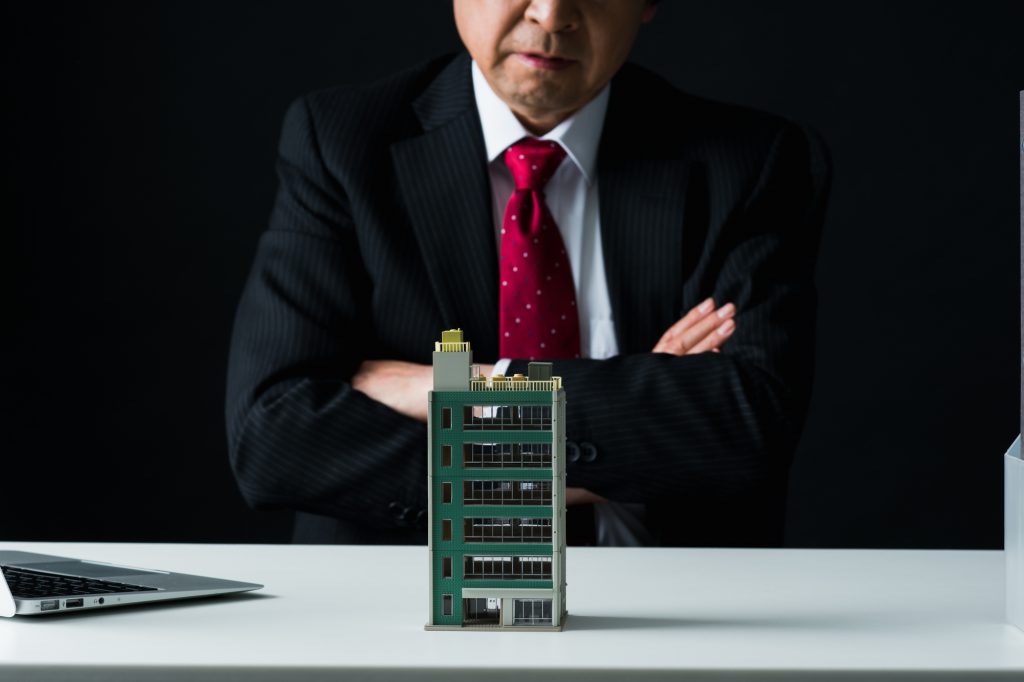

■2,000万円問題を数字で考えてみると…

では、実際、老後までに2,000万円を準備するには、毎月いくらぐらいを積み立てる必要があるのでしょうか。

仮に現在35歳で65歳までの30年間で2,000万円をつくるとした場合、年利回りが0.1%なら毎月5.5万円の積立が必要になります。投資信託などで3%の年利回りが実現できれば、毎月の積立額は3.5万円と大幅に少なくて済みます。

一方の取り崩しについてですが、冒頭の金融庁のワーキング・グループの報告書では、2017年時点での高齢夫婦無職世帯の平均収入から、平均的な支出を差し引いた毎月の赤字である5.5万円を30年分で掛けることで2,000万円という数字をはじき出しています。つまり、65歳まで30年かけてつくった2,000万円を、65歳以降、公的年金の不足分を補うために毎月5.5万円ずつ取り崩していき、95歳には貯蓄が底をつく、という前提になっていると言えます。

■不動産投資なら「積み立て」も「取り崩し」もいらない

ところが、不動産投資による「じぶん年金」づくりは、これらと決定的に異なります。なぜなら、老後のための「積み立て」も必要なければ「取り崩し」も発生しません。たとえ何歳まで生きたとしても、取り崩しによって貯蓄が底をつくことがないのです。

具体的にイメージしてみましょう。先ほどと同じ35歳のときに、返済期間30年のローンを組んで投資用の区分マンションを購入するとします。購入後は、空室でない限り、毎月家賃収入が得られます。

30年後、ローンを完済すると、毎月、家賃収入から管理費などの支出を差し引いた金額がそのまま手元に残るようになります。長い年月が経過しているので当初より家賃そのものは下がっているかもしれませんが、ローン返済がないので、毎月4〜5万円が手元に残る状態になる可能性は高いでしょう。しかも家賃収入は、金融商品の積立のように「受け取ったらその分元本が減っていく」という類のものではありません。物件を所有している限り、ずっと受け取り続けることができるのです。

もちろん、いくらの物件を購入し、いくらのローンを何年で組むのか、どのようなエリアに購入するのか、管理費や修繕積立金がいくらなのかといった個別の条件によって実際の収支は変わってきますが、不動産投資による「じぶん年金」づくりが、金融商品を活用した「じぶん年金」づくりとは決定的に異なるということはお分かりいただけるのではないでしょうか。

■さらに売却すればまとまった現金が手に入る

不動産投資による「じぶん年金」づくりのメリットはそれだけではありません。物件自体を売却することで、まとまった現金を手に入れることができます。

前回の記事でも、シングル女性が投資用マンションを購入してローンを完済すれば、「売却すればまとまった現金が手に入る」資産になるとお伝えしましたが、将来、どのような家族構成だったとしても、この「売却してまとまった現金を手に入れる」という戦略がとれる老後と、とれない老後とでは、心のゆとりや選択肢の幅が大きく異なります。売却して手に入れた現金を一時金として高級老人ホームに入居したり、買い物や通院に便利な場所に終の棲家を購入したり、子どもと同居するための二世帯住宅を建てるための資金に充てたりと、その選択肢は多岐に渡ります。

このように一度購入してしまえば、老後のためにコツコツと積立をしなくても「じぶん年金」をつくることができ、ローン完済後は無期限で毎月まとまった家賃収入を得られ、さらに売却すればまとまった現金を手に入れることができる不動産投資は、最強の「じぶん年金」づくりの方法だと言えます。ただし、どのような物件でもこうした理想のシナリオが描けるわけではありません。大きな金額の投資であるがゆえに、間違った物件選びをしてしまうと本末転倒になってしまいかねないのも事実です。ローン返済中も、ローン完済後も、長期にわたってメリットをもたらしてくれる物件をしっかりと選別する必要があるということを肝に銘じておきましょう。

最新のコラム

不動産エコノミスト

吉崎 誠二(よしざき せいじ)

ファイナンシャルプランナー

大竹 のり子(おおたけ のりこ)

国際認定テクニカルアナリスト

横山 利香(よこやま りか)

-

<第1回>ウッドショックで上昇基調を示した不動産市況と株式市場

<第1回>ウッドショックで上昇基調を示した不動産市況と株式市場

-

<第2回>コロナショックでも堅調な状況が続く不動産市況とREIT市場

<第2回>コロナショックでも堅調な状況が続く不動産市況とREIT市場

-

<第3回>感染症の流行を機にDX化が進む不動産業界と、後押しするデジタル改革関連法

<第3回>感染症の流行を機にDX化が進む不動産業界と、後押しするデジタル改革関連法

-

<第4回>民法改正を機に活用が進む不動産賃貸業における保証業務とは

<第4回>民法改正を機に活用が進む不動産賃貸業における保証業務とは

-

<第5回>オリンピックに向けて上昇が続いた不動産価格の今後の行方

<第5回>オリンピックに向けて上昇が続いた不動産価格の今後の行方

-

<第6回>感染症の影響を受けて、住宅設備機器が品薄状態に!

<第6回>感染症の影響を受けて、住宅設備機器が品薄状態に!

-

<第7回>不動産業界で進むDX化を取り入れて、入居者に選ばれる物件になろう!

<第7回>不動産業界で進むDX化を取り入れて、入居者に選ばれる物件になろう!

-

<第8回>世界的なインフレの到来に不動産で備えるということ

<第8回>世界的なインフレの到来に不動産で備えるということ

-

<第9回>米国のインフレがJ-REIT市場に与える影響

<第9回>米国のインフレがJ-REIT市場に与える影響

-

<第10回>不動産価格上昇で考える有望な不動産投資エリアと世代とは

<第10回>不動産価格上昇で考える有望な不動産投資エリアと世代とは

-

<第11回>金利上昇時の不動産投資をどう考えるか

<第11回>金利上昇時の不動産投資をどう考えるか

-

<第12回>不動産価格上昇時でも成功する不動産投資

<第12回>不動産価格上昇時でも成功する不動産投資

不動産エコノミスト

吉崎 誠二(よしざき せいじ)

-

<第1回>新型コロナウイルスが不動産市場に与える影響は?~データで読み解く不動産市況①~

<第1回>新型コロナウイルスが不動産市場に与える影響は?~データで読み解く不動産市況①~

-

<第2回>ワンルームマンション投資意欲が伸び続ける理由~データで読み解く不動産市況②~

<第2回>ワンルームマンション投資意欲が伸び続ける理由~データで読み解く不動産市況②~

-

<第3回>コロナショックで見えた、ワンルームマンション投資の安定感

<第3回>コロナショックで見えた、ワンルームマンション投資の安定感

-

<第4回>首都圏投資マンション価格上昇はいつまで続くのか?

<第4回>首都圏投資マンション価格上昇はいつまで続くのか?

-

<第5回>賢く不動産投資ローンを借りる2大ポイント~不動産投資積極派が増えている~

<第5回>賢く不動産投資ローンを借りる2大ポイント~不動産投資積極派が増えている~

-

<第6回>新型コロナウイルスの影響はどれくらいあったのか? 最新基準地価 東京23区の状況

<第6回>新型コロナウイルスの影響はどれくらいあったのか? 最新基準地価 東京23区の状況

-

<第7回>データで見る「Withコロナ期」の不動産市況

<第7回>データで見る「Withコロナ期」の不動産市況

-

<第8回>2021年マンション投資を中心とした不動産市況予測

<第8回>2021年マンション投資を中心とした不動産市況予測

-

<第9回>東京の賃貸住宅需要を支える興味深いデータ

<第9回>東京の賃貸住宅需要を支える興味深いデータ

-

<第10回>不動産市況・マンション市況の好調がうかがえる3つの数字

<第10回>不動産市況・マンション市況の好調がうかがえる3つの数字

-

<第11回>最新! 2021年公示地価を読み解く。21年後半はどうなる?

<第11回>最新! 2021年公示地価を読み解く。21年後半はどうなる?

-

<第12回>コロナショックでも価格上昇が止まらない投資用マンション市場。不動産価格指数で解説

<第12回>コロナショックでも価格上昇が止まらない投資用マンション市場。不動産価格指数で解説

-

<第13回>データで解説!2000年から現在の新築投資用マンション市況の変遷と今後の見通し

<第13回>データで解説!2000年から現在の新築投資用マンション市況の変遷と今後の見通し

-

<第14回>データで解説!ワンルーム&ファミリー物件の最新キャップレート分析

<第14回>データで解説!ワンルーム&ファミリー物件の最新キャップレート分析

-

<第15回>区分マンション投資で、これだけは知っておきたい融資の事

<第15回>区分マンション投資で、これだけは知っておきたい融資の事

-

<第16回>データで解説! 首都圏の新築投資用マンションの販売価格は今後どうなる?

<第16回>データで解説! 首都圏の新築投資用マンションの販売価格は今後どうなる?

-

<第17回>データで解説! 最新(23年分)の都道府県地価調査結果の分析

<第17回>データで解説! 最新(23年分)の都道府県地価調査結果の分析

-

<第18回>データでみる!増える外国人居住者、賃貸住宅需要の下支えの構図

<第18回>データでみる!増える外国人居住者、賃貸住宅需要の下支えの構図

-

<第19回>データで解説! 「いまが買い時?」投資用マンション価格は今後も上昇の可能性あり?

<第19回>データで解説! 「いまが買い時?」投資用マンション価格は今後も上昇の可能性あり?

-

<第20回>2024年の賃貸住宅投資市況の見通し—たとえ金利が上がっても影響は限定的?

<第20回>2024年の賃貸住宅投資市況の見通し—たとえ金利が上がっても影響は限定的?

-

<第21回>2040年までの将来人口見通し発表! 賃貸住宅投資は首都圏物件の一択?

<第21回>2040年までの将来人口見通し発表! 賃貸住宅投資は首都圏物件の一択?

-

<第22回>賃料上昇が投資マンション価格上昇分を吸収する?

<第22回>賃料上昇が投資マンション価格上昇分を吸収する?

-

<第23回>マイナス金利解除でマンション投資市況に変化はあるのか?

<第23回>マイナス金利解除でマンション投資市況に変化はあるのか?

-

<第24回>「将来世帯推計」で見る、今後の賃貸住宅需要の変化

<第24回>「将来世帯推計」で見る、今後の賃貸住宅需要の変化

相続実務士

曽根恵子(そねけいこ)

-

<第1回>お手本にしたい!樹木希林さんの家族を幸せにする不動産、遺言書の相続術!

<第1回>お手本にしたい!樹木希林さんの家族を幸せにする不動産、遺言書の相続術!

-

<第2回>3億円の財産が国のものに!おひとりさま、1人っ子は生きているうちに使おう!

<第2回>3億円の財産が国のものに!おひとりさま、1人っ子は生きているうちに使おう!

-

<第3回>40代の夫が急死。保険金でマンションを購入、家賃収入で不安のない生活ができる!

<第3回>40代の夫が急死。保険金でマンションを購入、家賃収入で不安のない生活ができる!

-

<第4回>相続した空き家の実家を売却して賃貸マンションを2戸購入。資産の組み替え成功例!

<第4回>相続した空き家の実家を売却して賃貸マンションを2戸購入。資産の組み替え成功例!

-

<第5回>現金を不動産に、経営は同族会社に。評価を下げて、財産を減らす相続対策成功例!

<第5回>現金を不動産に、経営は同族会社に。評価を下げて、財産を減らす相続対策成功例!

-

<第6回>相続プランを作り、家族で相続対策に取り組もう!サポートは不動産実務家!

<第6回>相続プランを作り、家族で相続対策に取り組もう!サポートは不動産実務家!

-

<第7回>空き家状態の相続した実家を売却。その資金で区分マンション2戸購入し相続税を節税!

<第7回>空き家状態の相続した実家を売却。その資金で区分マンション2戸購入し相続税を節税!

-

<第8回>数よりも質。収益があがる不動産が財産となる

<第8回>数よりも質。収益があがる不動産が財産となる

-

<第9回>銀行預金だけでは危険!?相続時における節税対策とは

<第9回>銀行預金だけでは危険!?相続時における節税対策とは

-

<第10回>親任せにしたら財産は減るだけ!子供世代が対策しよう!

<第10回>親任せにしたら財産は減るだけ!子供世代が対策しよう!

-

<第11回>不動産を購入して、贈与すれば節税が加速する!

<第11回>不動産を購入して、贈与すれば節税が加速する!

-

<第12回>老人ホームに入るお金は残す必要がない!むしろ対策に使おう

<第12回>老人ホームに入るお金は残す必要がない!むしろ対策に使おう

ファイナンシャルプランナー

山口京子(やまぐちきょうこ)

住宅コンサルタント

野中清志(のなかきよし)