【第2回】 不動産投資戦略(その2)不動産の将来価値

長谷川高

長谷川不動産経済社代表。

デベロッパーの投資担当として企画開発事業に携ったのち1996年に独立。

以来一貫して、個人・法人の不動産に関するコンサルティング、調査、投資顧問業務を行う。

講演やメディアへの出演を通して、不動産の市況や不動産購入・投資術をわかりやすく解説している。

著書

『愚直でまっとうな不動産投資の本』(ソフトバンククリエイティブ)、

『不動産投資 これだけはやってはいけない!』(廣済堂出版)

『はじめての不動産投資』 (WAVE出版)など。

【第2回】

不動産投資戦略(その2)不動産の将来価値

弊社(長谷川不動産経済社)のあるお客様が、事業用不動産を購入するにあたって、お付き合いのある東京郊外の銀行へ融資の依頼に行きました。

購入予定物件は、東京都心エリアに隣接する城南エリアにあります。

銀行の担当者はその物件を見てこう言いました。「利回りが物足りないですね。もっと高利回りの物件が郊外にありますよ」と。

不動産投資にはもちろんリスクは付きものですが、この助言は明らかに賛同できないものがあります。

弊社のお客様にもよくコンサルティング時に申し上げるのですが、仮にAという物件があって、表面利回りが10%で現在満室としましょう。一方、Bという物件は、表面利回りが5.0%で現在満室としましょう。同じ価格であるとするならば、一見すると物件Aの方が価値のある物件のように感じます。

しかし、もちろんこの二物件は、立地が異なります。Aは東京近郊エリア、つまり郊外にあり、Bは都心や城南エリアにあるとします。

現在の不動産マーケットでは、できるだけ頭金を少なくして投資用住宅ローンを組もうとする方が多い故に、とにかく、利回りの高いAのような物件を求める方が多いのは事実です。

弊社によくある相談案件としても、このAのような物件の調査依頼が非常に多いのです。

しかし、このAという物件の利回り10%は、5年、10年先も実現できるものなのでしょうか?

成功する不動産投資戦略においてはここが肝心要の点です。

それぞれの物件で、将来における需給バランスと賃料の動向を予想することが非常に大切なのです。

「経済学者でもアナリストでもないのに予想なんかできない」とおっしゃるかもしれません。しかし、これは一般論で考えていけば良いのです。 将来、つまり10年、20年先においても『人気』が保たれる場所であるのかを考えることはそれほど困難なことではないと思います。

不動産において将来の家賃収入の増減を考慮しないことは、株式投資で言えば、将来の営業利益やフリーキャッシュフローを予想せずして本来の企業価値評価ができないのと同じことです。つまり、将来成長していく企業なのか衰退していく企業なのかを知らずに投資していくようなものなのです。

ところで、表面利回りの高い物件について、おおよそ立地に関して言えば、人口減少が激しい地方都市や東京近郊と言っても「バス便物件」であったり、不人気の沿線にある物件であったりします。また、周辺環境などにマイナス要因を持つものも多いのです。

こういった需要と供給のバランスが崩れたエリアでは、将来、収益が悪化する可能性が高いと言えます。

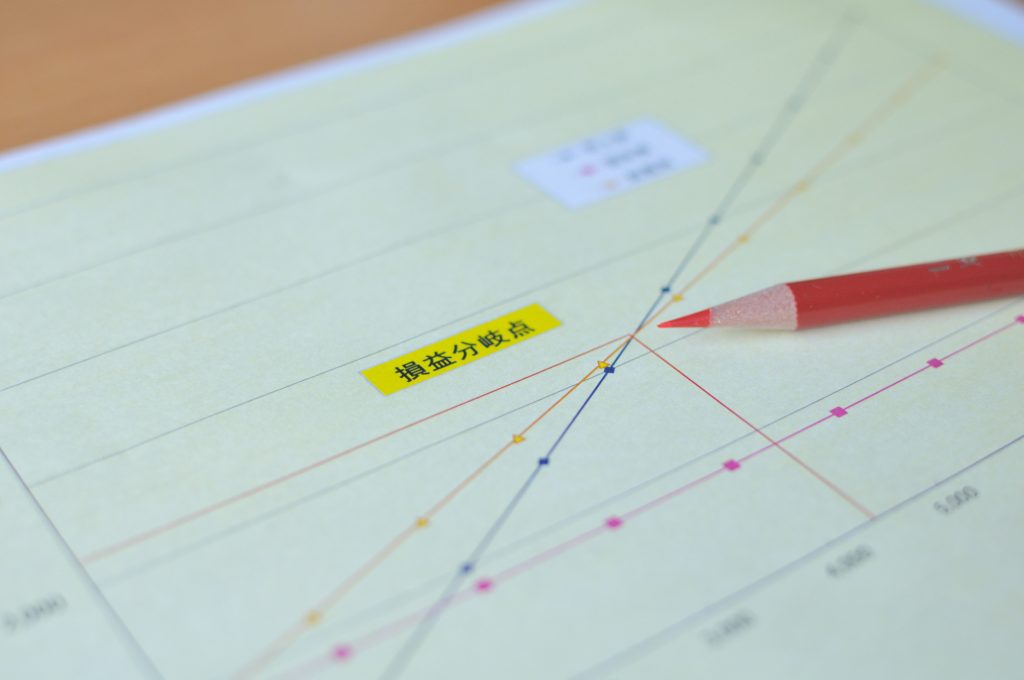

仮に現在表面利回りが10%で回っている物件で、将来家賃が20%下がり、空室率が20%になった場合どうなるのでしょうか?

単純計算で10%×0.8×0.8=6.4%となります。

さらに将来家賃が30%下がって、空室率が30%になった場合どうなるのでしょうか?

単純計算で10%×0.7×0.7=4.9%となります。

実際は、家賃が下がり空室率が上昇しても、管理費や修繕費用はほぼ一定であり固定資産税は同じ率では下がりませんので、ネット(純)利回りはさらに低下します。

よって、10年後、20年後を考慮に入れた場合(不動産投資は、長期での会社経営と同じですのでもちろん長期で考える必要があります)、「物件Aの方がより価値がある」という表面の数字だけの見解には大きなリスクが存在します。

「投資」と言われるもの全般において同じことが言えるのですが、表面的な数値に惑わされて、本来の価値を見抜くことを忘れしまっては結局投資家自身が大きなリスクを背負うことになってしまいます。

表面上の利回りが高く、手持ち資金が少なくても銀行が融資をしてくれる、それ故に「良い物件である」という論法は全くもって間違いです。

金融機関は、現在のキャッシュフローを見て、その安全性や適性を審査します。ですが、将来の価値=将来のキャッシュフローを予測したり、評価したりすることは、融資の現場では必要とされていないのです。

よって、皆さん自身がその不動産の本質的な価値を見る目を持たなくてはならないのです。

最新のコラム

住宅コンサルタント

野中清志(のなかきよし)

住宅コンサルタント

野中清志(のなかきよし)