不動産投資市場が活況、バブル期並み? 金融庁の監視強化か

2015年11月、不動産投資業界でちょっとした話題となったニュースがありました「不動産向け融資、バブル期並み=金融庁、地銀の監視強化」という時事通信が配信した記事です。

「金融機関の不動産業向け融資が高水準で推移している。国内銀行の2014年度の新規貸し出しは10兆円を上回り、バブル絶頂期の1989年度やミニバブルと言われた07年度の水準にほぼ並んだ。金融庁は、融資の焦げ付きなどで各地の地方銀行や信用金庫の経営に影響を与える恐れがないか、監視を強めている。」(上記記事より引用)

そしてこの背景として、こう報じられています。

「(前略)今年から相続税が増税された影響もある。借入金で不動産を購入すれば資産家は相続税を抑えられるため、地方の県庁所在市を中心に『相続税対策で賃貸用のアパートやマンションを建設するニーズが増えている』(有力地銀)という。日銀の大規模金融緩和で超低金利が続く中、利ざやを稼げる有望な貸出先が少ないことも、地銀を不動産向け融資に走らせる要因になっている。」(同上)

その後ロイターからも12月10日、「金融庁、不動産融資急拡大で一部金融機関からヒアリング=関係筋」という、不動産業向け融資の行き過ぎを懸念する金融行政に関する報道がありました。

>> 不動産投資なら入居率が高いデザイナーズマンション。今なら書籍無料プレゼント!

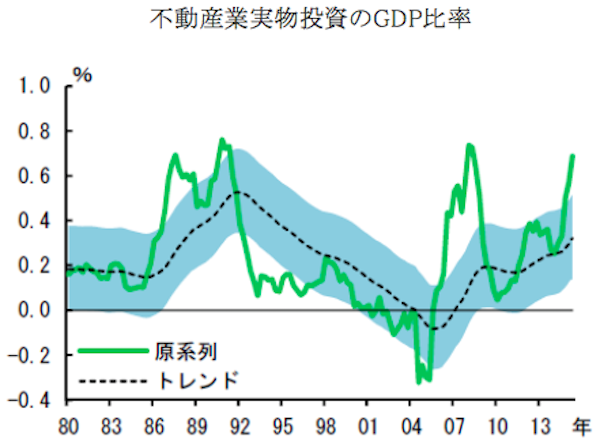

不動産業実物投資のGDP比

日銀の統計によれば、2014年度の銀行・信金の不動産業向け資金の新規貸し出し額は12兆円を超え、1989年の不動産バブルやリーマン・ショック前の2007年貸出残高を超えて、過去最高となりました。また、2015年10月の日銀「金融システムレポート」では、不動産業の実物投資がGDPに占める比率で、トレンドからの乖離幅が半年前よりも一段と拡大しています。(下記の図で、破線が「トレンド」の線で、緑の線が乖離幅を示す。)

出典:「金融システムレポート 概要」(日本銀行、2015年10月)

これは、大都市圏を中心とする不動産市況の改善などを背景に、大手の不動産業者の投資が堅調に推移したことを反映したためです。

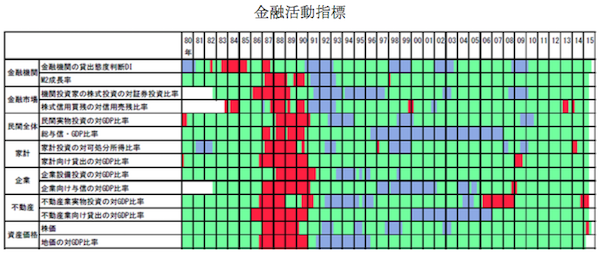

また「金融システムレポート」には、金融活動の過熱感の有無を表す14の「金融活動指標」が掲載されていますが、これによると先に挙げた「不動産業実物投資のGDP比率」は「過熱」を示しています。

出典:「金融システムレポート 概要」(日本銀行、2015年10月)

※バブル期と同様の金融不均衡が生じているかどうかを評価するのに適した14の指標を選択し、各指標の趨勢からの乖離の度合いを見ることによって過熱感を判断する。乖離が上方に大きい場合は「赤(過熱)」、下方に大きい場合は「青(停滞)」、その他は「緑」で表示。

不動産投資が過熱した背景

ここまで不動産投資が過熱した背景には、何があったのでしょうか。

2013年4月に日銀の黒田総裁より発表された「異次元」の金融緩和策によって、金融機関には潤沢に資金が供給され、マンションの売主となるデベロッパーにとっても、用地の仕入れや建設などに必要な資金が借入しやすい状況となりました。

銀行としては、カネ余り状態で融資先を求めているところに、不動産などの担保が取れる不動産業への融資は実行しやすい案件となります。中でも優良な融資先があまり多くない地方では、この傾向が顕著です。

こうしたことから、中小を含む不動産業者向けの融資や個人の不動産ローンへの融資が活発となり、不動産価格の上昇を後押ししていきました。

カネ余りの資金が不動産業界に流れ込むのはバブル時期にもあったことで、上述の金融緩和策の副作用として不動産融資が拡大することは、金融庁当局も想定の範囲内であったと思われます。

ところが、その過熱感に加えて、2015年1月に改正された相続税「増税」の節税対策として、アパートやマンション投資が利用されたことで、金融機関の不動産業への貸付は、バブル期と同水準まで高まっていったのです。都銀に比べて自己資本比率などの財務指標に劣る地方銀行や信用金庫も、不動産融資を拡大させていきました。

こうした経緯があって、後の不動産融資の不良債権化と財務状況の悪化を懸念した金融庁が、昨年11月以降、地方銀行や信用金庫の不動産融資の監視強化に乗り出したというわけです。

関連報道のキーポイント

一連の報道でのポイントは次の2点です。

1. 地銀・信金の不動産業向け融資の増加の背景には、相続税の実質増税の影響がある。(節税目的での借入による不動産投資の加速)

2. 日銀や金融庁では今のところ、不動産市況に崩壊の危険を伴うバブルの兆しはないと見ている。ただし、不動産市況が減速し始めると「急速に悪化する傾向がある」と警戒している。

2点目の金融当局者の懸念は、不動産投資および融資において「山高ければ谷深し」となることを警戒した動きと言えるでしょう。金融庁が地銀や信金に、不動産業への融資の状況やリスク管理についてヒアリングしていくという動きは、行き過ぎた不動産融資への監視を強化する方針で動きつつあると考えられます。

上述の「金融システムレポート」では、不動産市場に関する分析でこう指摘しています。

「多くの指標は、リーマン・ショック前の不動産ブームの頃を下回っており、不動産市場全体としては過熱の状況にはないと考えられる。」

「ただし、東京都心等では高額物件取引もみられている。また、銀行の不動産関連投融資も積極化しつつある他、中小の低信用先の資金調達では借入れが増加する兆しも窺われている。<中略> これらを踏まえると、不動産市場の状況については、引き続き注意深く見守っていく必要がある。」

マイナス金利による新たな影響

不動産業向け融資への過熱ぶりに国が警戒感を強めているなか、2016年1月29日に日本銀行からこれまでの不動産市場を大きく変える金融政策が発表されました。「マイナス金利」の導入です。銀行などの金融機関へ預けられたの民間の資金を保護することなどを目的に、金融機関には融資総額に応じて日銀の当座預金口座にある一定の資金を預ける義務があります。

これまでは、一定金額を超えて日銀に資金を預け入れておけばその超過分に一律0.1%の利息がつくことになっており、そのため金融機関はリスクをとって貸出金を増やすよりも、リスクなしで0.1%のリターンを得られる日銀に多額の資金を預け入れていました。どんなに金融緩和政策をとっても一向に市中に資金が供給されない原因がここにあると判断した日銀は、民間銀行が日銀に預ける当座預金の一部に手数料を課することを決定しました。預金に対して手数料がとられることで金利がマイナスになることから「マイナス金利」と呼ばれています。

マイナス金利の導入によって、資金が市中に供給されやすくなるだろうと判断した投資家は、巨額の資金を借り入れる必要がある不動産株に殺到し、平和不動産、三菱地所、住友不動産、東急不動産ホールディングス、三井不動産 などが軒並み買われました。また、少しでも利回りが確保できる債券に資金が向かい、債券市場には急激な金利低下圧力が高まり、長期金利は初めて0.1%の節目を下回りました。住宅ローン金利や不動産投資ローン金利はこの長期金利に連動して設定されるため、今後下がり続けることが予想されています。

まとめ

国が不動産融資への監視を強化する方針のため、今後は個人および中小事業者の不動産投資に対する地方銀行や信用金庫の融資審査は、マネーロンダリングや暴力団関係者による不正取引を防止するために、これまでよりも厳しくなると思われます。金融庁のヒアリングや調査を受けた金融機関の場合、比較的審査が緩いと思われていた一部の地銀、信金でさえも、融資審査が厳しくなるかもしれません。しかし、マイナス金利の影響によって想定されるローン金利の低下は、融資を前提とした不動産投資をお考えの方々に取って大きなチャンスであるといえます。

国や金融機関の動向に引き続き注意し、また低金利によってますます不動産市況が加熱していくことも意識しながら、不動産投資を検討してみてはいかがでしょうか。

(写真=PIXTA)

最近のコラム

-

2019年上半期 マンション市場動向

-

始める前に知っておきたい。不動産投資における節税効果とは?

-

終活を意識し始めたら‥相続に備えて考えたい不動産投資という選択肢

-

不動産投資を始める前に要チェック!ハザードマップとは何か?

-

先進国で貯蓄率が増加傾向‥でも本当に貯金だけで大丈夫?

-

新型コロナより「家計・仕事」に不安を抱えるミレニアル・Z世代。不安の解決法は?

アーカイブ

- 2020年9月

- 2020年8月

- 2020年7月

- 2020年6月

- 2020年5月

- 2020年4月

- 2020年3月

- 2020年2月

- 2020年1月

- 2019年12月

- 2019年11月

- 2019年10月

- 2019年9月

- 2019年8月

- 2019年7月

- 2019年6月

- 2019年5月

- 2019年4月

- 2019年3月

- 2019年2月

- 2019年1月

- 2016年8月

- 2016年7月

- 2016年6月

- 2016年5月

- 2016年4月

- 2016年3月

- 2016年2月

- 2016年1月

- 2015年12月

- 2015年11月

- 2015年10月

- 2011年10月

カテゴリー